Kira Gelir Vergisi Hesaplama Uygulaması Yayında!

193 sayılı Gelir Vergisi Kanunu’na göre; 2017 yılı içinde elde ettiğiniz konut kira gelirleriniz için, ne kadar vergi ödemeniz gerektiğini “Kira Gelir Vergisi Hesaplama” Uygulamamızla kolaylıkla hesaplayabilirsiniz.

Geçen yıl, konutunu kiraya veren ve kira tahsilatı yaparak gelir elde eden kişiler için vergi dönemi 01 Mart 2018 tarihi itibariyle başladı. Beyanname verme tarihi 26 Mart 2018’de sonlanıyor.

Eğer siz de 2017 yılında kira geliri elde ettiyseniz, Vergi Dairesi’ne beyanname verip vermemeniz gerektiğini; beyanname vermeliyseniz, “Gerçek” veya “Götürü” gider yöntemlerinden birini seçerek, ilgili yıl için toplam kira gelirinizi, varsa kira dışı vergiye tabi gelirlerinizi ve belgeleyebileceğiniz indirimlerinizin girişlerini yaparak ödemeniz gereken vergi tutarını uygulamamız üzerinden öğrenebilirsiniz.

“Kira Gelir Vergisi Hesaplama” Uygulaması ile ödeyeceğiniz vergi miktarını öğrendikten sonra vergi dairelerine ya da Gelirler İdaresi Başkanlığı’nın İnternet Sitesi’ne beyannamenizi verebilirsiniz. Kira Gelir Verginizi, Mart ve Temmuz ayları olmak üzere iki eşit taksitte ödeyebileceksiniz.

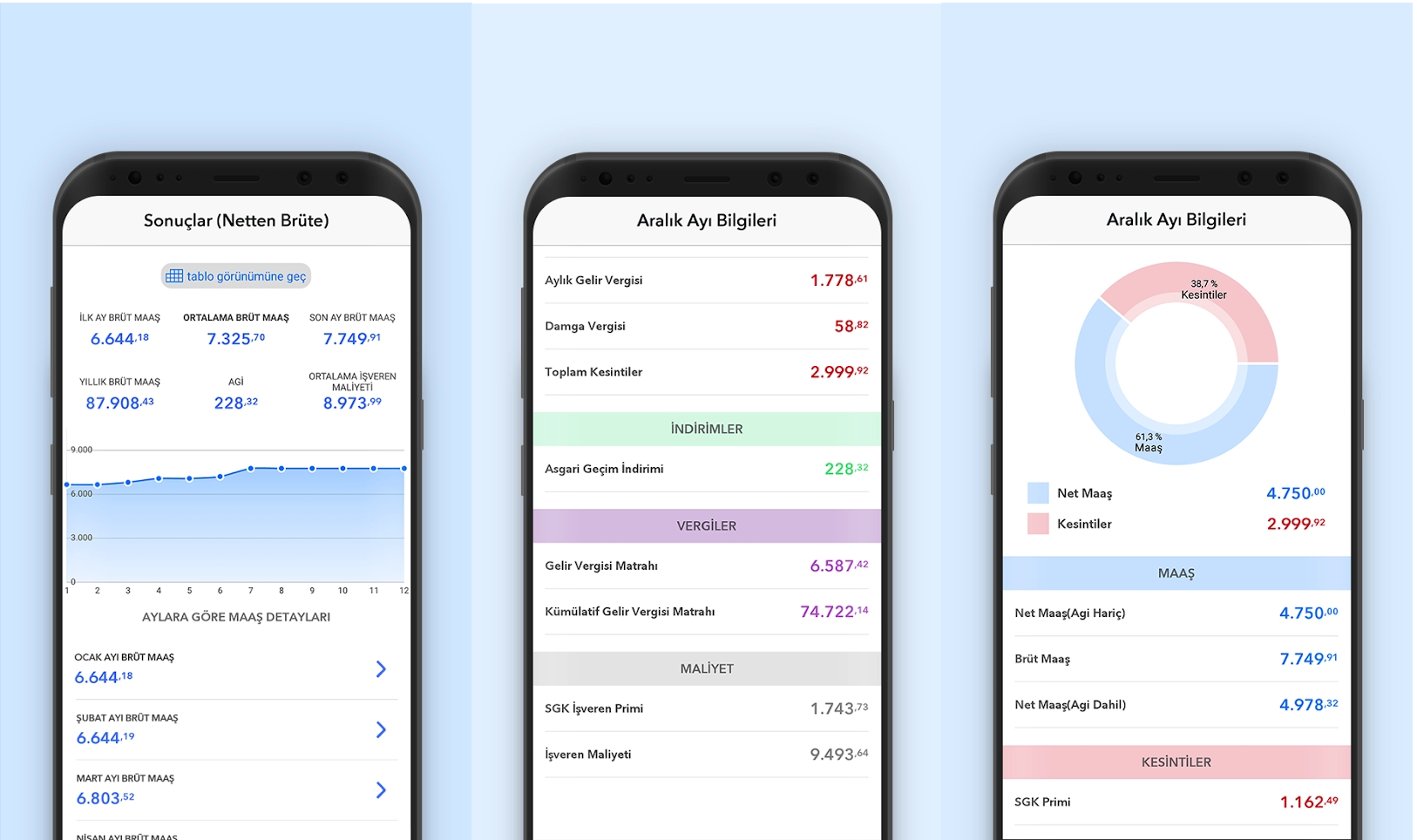

Logo Yazılım olarak geliştirdiğimiz Kira Gelir Vergisi Hesaplama uygulaması size şu imkanları sunuyor:

- Gelir İdaresi Başkanlığı son verileriyle uyumlu

- Online çalışma

- iOS ve Android gibi farklı platformlarda çalışabilme.

- Getiri ve Gerçek usulde vergi hesaplama

- Sınırsız kullanım imkânı

ÜCRETSİZ İNDİR – ANDROID

ÜCRETSİZ İNDİR – iOS

WEB

UYGULAMA SAYFASI

Kira Geliri Nedir?

193 Sayılı GVK’da belirtilen mal ve hakların kiraya verilmesi karşılığında elde edilen gelirler “Kira Geliri” (Gayrimenkul Sermaye İradı) olarak ifade edilmektedir ve belli koşullar altında gelir vergisine tabi tutulmaktadır.

Kira Gelir Beyannamesi Ne zaman, Nereye Verilir?

2017 yılında kira elde eden ve istisna tutarından yüksek gelir elde edenler ikametgahın bulunduğu vergi dairesine veya İnternet vergi dairesi üzerinden hazır kira beyanı doldurarak kira gelirlerinin beyanlarını 01.03.2018 – 26.03.2018 tarihleri arasında kira beyanı vermek zorundadır.

Kira Gelir İstisnası Nedir?

Konut (mesken) kira geliri elde edenler elde ettikleri konut kira gelirinin 3.900 TL’lik kısmını vergi dışı bırakabilirler. 3.900 TL’lik bu kısım “Kira Gelir İstisnası” olarak adlandırılır. 2017 yılı içerisinde 3.900 TL ve altında mesken kira geliri elde edenler beyanname vermek zorunda değildir.

Bunun yanında, 2017 yılı içerisinde 3.900 TL üzeri mesken kira gelirinizin yanında, beyanı gerekip gerekmediğine bakılmaksızın ayrı ayrı veya birlikte elde ettiğiniz ücret, menkul sermaye iradı, gayrimenkul sermaye iradı ile diğer kazanç ve iratlarınızın gayri safi tutarları toplamının 110.000 TL’yi geçmesi halinde 3.900 TL’lik mesken istisnasından yararlanamazsınız.

Konut Kira Geliri olup, Kira ya da Lojmanda oturanlar indirim alabilirler mi?

Sahip oldukları konutları kiraya verenler gerçek gider yöntemini seçmesi durumunda oturdukları konut veya lojman için ödedikleri kira bedelini gider olarak düşebilirler.

Konuta Birden Fazla Kişinin Ortak Olması Durumunda Beyanname Nasıl Verilir?

Şahıslardan her biri sadece kendi hissesine karşılık gelen kira gelirini beyan etmesi gerekir.

İş yeriyle birlikte Konut Kira Geliri Elde Edenler Ne şekilde Beyanname verirler?

İşyeriyle birlikte konut kira geliri de elde edilmesi halinde konut kira gelirinin 3.900 TL istisna tutarı düşüldükten sonraki kalan tutarı ile işyeri kira geliri toplamının brüt tutarının 30.000 TL’yı aşması halinde mükellefler hem işyeri hem de mesken kira gelirini beyan etmekle yükümlüdürler. Mesken kira geliri eğer 3.900 TL tutarının altında ise toplamaya dahil edilmez.

2018’de Uygulanacak Gelir Vergisi Tarifesi Ne Kadardır?

Gelir Vergisi Kanunu’nun 103. Maddesi’nde yer alan gelir vergisine tabi gelirlerin vergilendirilmesinde esas alınan tarife, 2017 takvim yılı gelirlerinin vergilendirilmesinde esas alınmak üzere aşağıdaki şekilde yeniden belirlenmiştir.

13.000 TL’ye kadar | % 15 |

30.000 TL’nin 13.000 TL’si için 1.950 TL, fazlası | % 20 |

70.000 TL’nin 30.000 TL’si için 5.350 TL, (ücret gelirlerinde 110.000 TL’nin 30.000 TL’si için 5.350 TL), fazlası | % 27 |

70.000 TL’den fazlasının 70.000 TL’si için 16.150 TL, (ücret gelirlerinde 110.000 TL’den fazlasının 110.000 TL’si için 26.950 TL), fazlası | % 35 |

Detaylı bilgi için Sizi Arayalım.

Bu internet sitesinde yer alan tüm içerikler, ziyaretçilere bilgi verilmesi amacıyla hazırlanmış olup tavsiye amacı taşımaz. Logo sitede yer alan bilgilerin doğruluğu, güncelliği ve kullanılması konusunda herhangi bir güvence sunmaz. İlgili bilgiler kullanılmadan önce ilgili konu hakkında bir profesyonelle ile görüşülmesi tavsiye edilir. Logo bu sitede yer alan içerikler sebebiyle doğabilecek zararlar bakımından sorumluluk kabul etmez. Lütfen siteyi ve sitedeki bilgileri kullanmadan önce Kullanım Koşulları’nı okuduğunuzdan emin olunuz.

Logo Yazılım hakkındaki sorularınız ve talepleriniz için

Ürünler hakkında bilgi isteyebilir, demo talebinde bulunabilirsiniz. Uzmanlarımız sizi ihtiyacınıza göre en doğru çözüme yönlendirecektir.